会社を作って事業を行う場合には、法律に則って会社設立の手続きを行わなければなりません。一方、個人で事業を行う場合には会社設立のような複雑な手続きはありませんが、開業届を出す必要があります。今回は個人事業主の開業届について、提出先や出し方、必要書類などを解説します。

開業届とはどんな手続き?

開業届とは、事業を開始したことの届出です。開業届はどんな場合に必要なのかを知っておきましょう。

個人事業主の開業に必要な届出

法人として事業を開始する場合には、まず法人格を得るために設立登記が必要です。一方、個人で事業を行う場合には、設立登記ではなく開業届の提出が求められます。開業届は、個人事業主として税金を納めるために必要な手続きです。

開業届を忘れても罰則はない

所得税法では、事業を開始したときには1か月以内に届出しなければならない旨が定められています(229条)。しかし、開業届を忘れても罰則はなく、督促されることもありません。開業届を出さなくても事業を行うことはできます。

開業届はどこに出す?

開業届は国税である所得税に関する届出です。そのため開業届の提出先は、国税に関する手続きを行う税務署となります。

納税地の税務署に提出する

税務署は全国に多数ありますが、開業届はどこにでも提出できるわけではありません。開業届の提出先は、納税地を管轄する税務署です。

納税地とは?

個人事業主の納税地は、原則的に自宅の住所になるので、自宅の住所地を管轄する税務署に開業届を提出します。自宅以外に事業所(事務所や店舗など)を設けている場合には、事業所を納税地とすることもできるので、事業所を管轄する税務署に提出することも可能です。

地方税に関する開業の届出

個人事業主には所得税だけでなく、地方税である住民税や個人事業税もかかります。地方税の手続きについても確認しておきましょう。

住民税の開業届は不要

住民税は都道府県や市町村から課税される税金です。住民税に関しては、別途開業届を提出する必要はありません。確定申告をすれば市町村にも所得が通知されるしくみになっているため、住民税の申告も不要です。

個人事業税には届出の制度がある

個人事業税は、所得が290万円を超える個人事業主に都道府県から課税される税金です。個人事業税については、都道府県税事務所などに「事業開始等申告書」を提出して開業を申告する形になっています。

ただし、事業開始等申告書を提出していなくても、確定申告をすれば自動的に都道府県にも通知され、課税される場合には納税通知書が送られてきます。この場合には、改めて事業開始等申告書を出さなくてもかまいません。

開業届の提出方法と必要書類

開業届の提出期限は開業後1か月以内ですが、1か月を過ぎてから提出しても問題はありません。以下、開業届の出し方や必要書類について説明します。

開業届の出し方

開業届の提出方法としては、次の3つがあります。

提出方法 | 概要 | 注意点 |

|---|

税務署の窓口に持参 | 税務署の開庁時間に開業届を持参 | 平日の8時30分~17時に税務署に行かなければならない |

郵送 | 提出先の税務署宛に開業届を郵送 | 書類が間違っていた場合は訂正が面倒になる |

e-Tax(電子申告) | インターネット経由で税務署に開業届を送信 | 事前に開始届出書を提出して利用者識別番号を取得したり、機器のセットアップをしたりする手間がかかる |

必要書類や持ち物

開業届を出すとき(※窓口持参または郵送の場合)には、以下のものを用意しましょう。

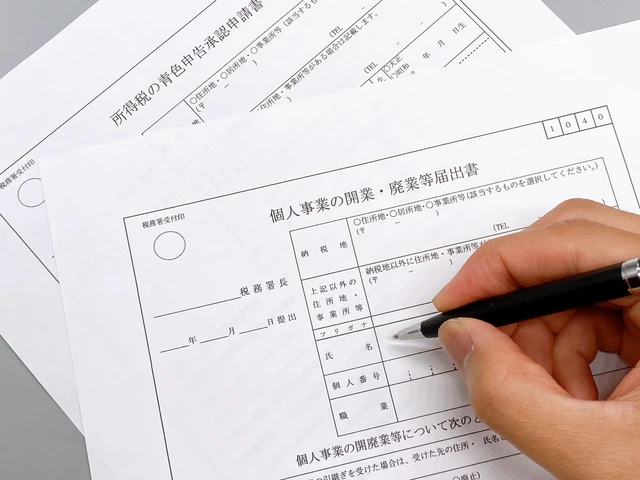

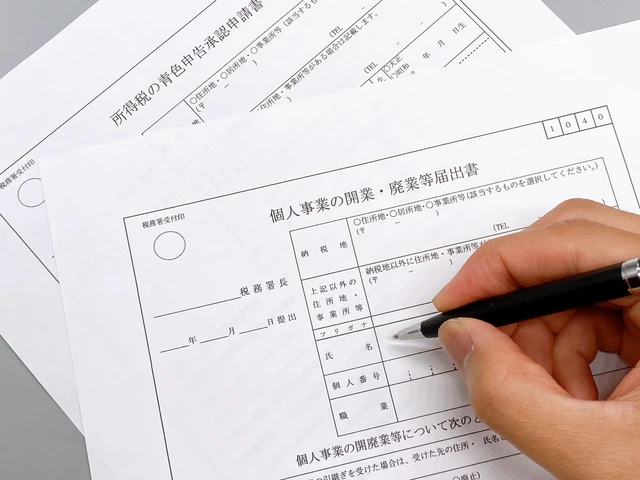

個人事業の開業・廃業等届出書

開業届は、正式には「個人事業の開業・廃業等届出書」というタイトルの書類です。用紙は税務署でもらえるほか、ホームページからダウンロードも可能です。いずれかの方法で入手し、必要事項を記入しましょう。

押印する箇所もあるため、押印の上、念のため提出時にも印鑑を持って行くと安心です。

国税庁ホームページ 個人事業の開業・廃業等届出書

マイナンバーが確認できる書類及び本人確認書類

開業届にはマイナンバーを記入する欄があります。税務署に行くときには、マイナンバーが確認できる書類(通知カード、マイナンバー入りの住民票または住民票記載事項証明書)及び本人確認書類(運転免許証など)を持参する必要があります。マイナンバーカードがあれば、1枚で両方の書類を兼ねられます。

郵送の場合には「本人確認書類(写)添付台紙」を利用しましょう。

国税庁ホームページ 本人確認書類(写)添付台紙

届出書の控え

個人事業主が屋号で銀行口座を開設したり賃貸借契約を行ったりする場合、開業届の控えの提出を求められることがあります。そのため、提出時には届出書の控えを用意して、税務署の受付印をもらいましょう。

控えはコピーをとったものでかまいませんが、マイナンバーはマスキングする必要があります。控えをもらい忘れた場合には、税務署で開示請求をすれば入手できます。

郵送の場合:返信用封筒と切手

郵送の場合には控えを返送してもらうため、切手を貼った返信用封筒を同封します。なお、マイナンバーや本人確認書類を送ることになるため、郵便物は簡易書留などにしましょう。

開業届と一緒に青色申告承認申請書も提出しよう

開業届を出さなくてもペナルティなどはありません。しかし、開業届を出せば、青色申告ができるという大きなメリットがあります。

青色申告とは?

個人事業主が確定申告する場合には、白色申告と青色申告の2種類があります。白色申告が原則的な方法で、青色申告は税務署の承認を受けた場合にできる方法です。

青色申告をすれば、さまざまな税務上の特典が受けられます。ただし、青色申告をするには、日々の取引について定められた方法で記帳し、これにもとづき正しく申告を行う必要があります。

青色申告の主なメリットは?

青色申告の主なメリットとしては、以下のようなものがあります。

青色申告特別控除

青色申告をするだけで、最大65万円の青色申告特別控除が受けられます。

※2020年(令和2年)度より青色申告特別控除は原則として55万円となり、65万円の控除を受けるにはe-Taxによる電子申告または電子帳簿保存が必要です。

純損失の繰越控除

青色申告では純損失の繰越控除といって、赤字になった年度の損失を翌年度以降3年間、黒字の所得から差し引ける特典があります。

青色申告専従者給与

家族を従業員としている場合、青色申告専従者として届出することで、その家族に支払った給与を経費にできます。

青色申告の承認を受けるには?

所得税の青色申告承認申請書

青色申告をしたい場合には、税務署に「所得税の青色申告承認申請書」を提出し、承認を受けなければなりません。青色申告の承認を受けるには、開業届を出していることが前提になります。

提出の期限

青色申告承認申請書は、青色申告による申告をしようとする年の3月15日まで(事業開始が1月16日以後の場合には事業開始日から2か月以内)に提出が必要です。開業届を出すときには、青色申告承認申請書も一緒に提出しておくとよいでしょう。

国税庁ホームページ 所得税の青色申告承認申請書

まとめ

開業届の提出先は自宅の住所を管轄する税務署となり、定められた用紙に記入するだけなので、簡単に提出できるでしょう。

開業届と同時に青色申告承認申請書も出しておけば、確定申告時に青色申告のメリットが受けられます。開業届や青色申告の承認申請に費用はかかりませんので、なるべく早めに済ませておきましょう。

AFP(日本FP協会認定)、行政書士、夫婦カウンセラー

大学卒業後、複数の法律事務所に勤務。30代で結婚、出産した後、5年間の専業主婦経験を経て仕事復帰。現在はAFP、行政書士、夫婦カウンセラーとして活動中。夫婦問題に悩む幅広い世代の男女にカウンセリングを行っており、離婚を考える人には手続きのサポート、生活設計や子育てについてのアドバイス、自分らしい生き方を見つけるコーチングを行っている。

このライターの記事を読む >