確定申告をしないとどうなる?無申告の場合のペナルティやデメリットは?専門家に聞きました

確定申告をしなければならない人が、申告期限までに確定申告をしないと、ペナルティ(罰則)を受けるおそれがあります。どういったケースでどのようなペナルティがあるのか、無申告・申告漏れに対する罰則の内容を確認しておきましょう。

目次

確定申告は、自身で税金を計算して納税する手続きのこと

確定申告とは

所得税の確定申告は、1年間(1月1日〜12月31日)に得た所得に対してかかる税金を計算し、税務署に申告・納税する手続きです。

所得税のほか、消費税及び地方消費税、法人税、贈与税、相続税などの確定申告が必要となる場合もあります。

確定申告の期間・納期限

確定申告は、原則翌年の2月16日から3月15日までの間に行い、申告期間の最終日である3月15日が所得税の納期限です。3月15日が土曜日、日曜日、国民の祝日・休日にあたる場合は、その翌日が納期限となります。

※2021年は申告期間最終日が1か月後ろ倒しになり、4月15日までとなっています。

原則として確定申告が不要なケース

サラリーマンなど年末調整の対象となる給与所得者

年末調整の対象となる会社員や公務員などの給与所得者は、これらの手続きを会社が代わりに行い、税金は給料から天引き(源泉徴収)されます。

そのため、年末調整の対象とならない所得がある場合、あるいは年末調整では適用を受けられない医療費控除などを申請する場合などを除き、確定申告の必要はありません。

確定申告をしなければならないケース

自営業者やフリーランスなどの個人事業主

自営業者やフリーランスなど、事業所得を得ている個人事業主は確定申告をする必要があります。

西日本シティ銀行は創業期の皆さまを支援!

さまざまな連携サービスをご用意しています

年末調整や源泉徴収の対象とならない給与所得・退職所得がある人

- 年収2000万円超の給与所得者

- 災害減免法の適用を受けて所得税の源泉徴収の猶予を受けた人

- 源泉徴収義務のない者から給与・退職金等の支払いを受けた人

- 親族等の経営する会社(同族会社)から、給与以外の収入を得た人

- 2つ以上の会社から給与を受け取っている人(※)

(※)下記の2つに当てはまる人は確定申告は不要です。

- すべての給与所得の収入金額から、所得控除(雑損控除・医療費控除・寄附金控除・基礎控除を除く)を差し引いた金額が150万円以下

- 所得金額(給与所得・退職所得を除く)の合計が20万円以下

ただし、個人住民税の申告は必要なので注意しましょう。

一部の公的年金等の受給者

一定額以上の公的年金等(国民年金、厚生年金、恩給、確定給付企業年金、確定拠出企業年金、一定の外国年金など)を受け取った人は、確定申告が必要です。

副業や投資、資産の売却などで所得を得た人

- 給与所得、退職所得以外に20万円超の所得がある人(副業で得た給与所得以外の所得、FX・外貨預金などの為替差益(雑所得)、不動産所得など)

- 一般口座または源泉徴収のない特定口座で株式等を取引して利益(譲渡所得)を得た人

- 不動産を売却して譲渡所得を得た人

- 一時所得(懸賞賞金・商品や競馬・競輪の払戻金、保険の満期保険金など)を受け取った人(※)

(※)収入金額から収入を得るために要した費用を差し引いた金額が、年間50万円以下であれば確定申告は不要です。

これまで確定申告の必要がなかった人でも、収入が増えたり、不動産の売却や懸賞への当選などで臨時的な収入を得たりした場合は、忘れずに確定申告を行いましょう。

確定申告をしなかった場合の罰則&デメリット

申告期間内に確定申告をしなかった場合、本来納付すべき税額に加え、ペナルティとして「無申告加算税」が課されます。

無申告加算税

「無申告加算税」の金額は、原則として納付すべき税額が50万円までは15%、50万円を超える部分は20%の税率をかけて計算されます。申告期限までに申告しなかった場合でも、税務署による調査を受ける前に、自主的に期限後申告すれば税率が軽減されます。

納付すべき税額 | 無申告加算税の税率 | ||

|---|---|---|---|

原則 | 自主的な期限後申告(※) | ||

税務調査の事前通知前 | 税務調査の事前通知後 | ||

50万円以下の部分 | 15% | 5% | 10% |

50万円超の部分 | 20% | 15% | |

(※)2017年(平成29年)1月1日以後に法定申告期限が到来するもの[2016年(平成28年)分以後の申告]に適用される税率です。それ以前の申告分は、税務調査前の期限後申告であればすべて5%に軽減されます。

無申告加算税の計算例

例えば、納付すべき税額が80万円であり、税務調査の指摘を受けて期限後申告を行った場合には、13.5万円の無申告加算税が課されます[=50万円×15%+(80万円ー50万円)×20%]。

これに対し、税務調査前かつ事前通知前に自主的に期限後申告を行えば、無申告加算税は4万円(=80万円×5%)に軽減されます。

申告期限に間に合わなかった場合

1ヶ月以内に申告すれば無申告加算税が課されないことも

次の2つの要件を満たし、期限内に申告する意思があると認められ、かつ法定申告期限から1ヶ月以内に自ら期限後申告を行えば、無申告加算税が課されません。

- 期限後申告により納付すべき税額の全額を法定納期限までに納付していること。

- 期限後申告書を提出した日から起算し過去5年間に、無申告加算税または重加算税を課されたことがなく、無申告加算税の不適用を受けていないこと

この措置は、あくまでやむを得ない事情で申告期限に間に合わなかった人を救済するものであり、過去5年以内に無申告や悪質な申告があった人は救済されない仕組みになっています。

納付期限は申告書の提出日

期限後申告によって納める税金は、申告書の提出日が納付期限となります。そのため、無申告加算税の不適用を受けるには、申告書を提出したその日のうちに納付を済ませないといけません。

期限後申告のデメリット

青色申告特別控除額が減額される

正規の簿記により記帳し青色申告を行う人は、青色申告特別控除により最高55万円(電子申告または電子帳簿保存を行う人は最高65万円)が所得から控除されます。これには「期限内申告」も条件となっており、期限後申告となると控除額は10万円に減額されてしまいます。

確定申告の内容が間違っていた場合の罰則

確定申告をしても、申告した内容が間違っていればペナルティを受けるおそれがあります。

修正申告と過少申告加算税

申告した税額が少な過ぎた場合(申告漏れ)

本来より税額を少なく申告していた場合、「修正申告」により誤った内容を訂正し、不足している税金を納める義務があります。税務調査で指摘されて修正申告をした場合や、税務署から申告税額の更正を受けた場合には、不足していた税金に加え、ペナルティとして「過少申告加算税」が課されます。

過少申告加算税の金額

過少申告加算税の金額は、新たに納めることになった税額の10%です。新たに納める税額が、当初の申告納税額と50万円のいずれか多い額を超える場合、超える部分の税率は15%となります。

税務調査を受ける前かつ事前通知前に、自主的に修正申告をすれば過少申告加算税はかかりません。新たに納める税額

過少申告加算税の税率 | |||

|---|---|---|---|

自主的な修正申告(※) | 税務調査後 | ||

税務調査の事前通知前 | 税務調査の事前通知後 | ||

原則 | なし | 5% | 10% |

当初の申告納税額と50万円の | 10% | 15% | |

(※)2017年(平成29年)1月1日以後に法定申告期限が到来するもの[2016年(平成28年)分以後の申告]に適用される税率です。それ以前の申告分は、税務調査前に修正申告すれば過少申告加算税は課されません。

過少申告加算税の計算例

例えば、本来納付すべき税額が120万円のところ、50万円しか申告しておらず、税務調査の指摘を受けて修正申告を行ったとします。その場合は、新たに納付する70万円の税金に加え、8万円の過小申告加算税が課されます[=50万円×10%+(70万円ー50万円)×15%]。

納付期限は修正申告書の提出日

修正申告により新たに納める税金は、修正申告書の提出日が納付期限となるため、申告書を提出したその日のうちに納付する必要があります。

訂正申告

申告期限内に間違いに気付いて訂正すれば罰則はない

間違った内容で確定申告をしてしまっても、申告期限内に正しい内容に訂正した確定申告書を再提出すれば、申告内容は上書きされ、ペナルティはありません。この手続きを「訂正申告」といいます。期限内であれば訂正申告の回数に制限はありません。

更正の請求

申告した税額が多過ぎた場合の罰則はない

本来よりも税額を多く申告していたとしてもペナルティはありません。申告内容の間違いに気付いた場合、税務署に「更正の請求書」を提出し、納め過ぎた税金があると認められれば税金が還付されます。

税金を納め過ぎていても税務署のミスではないため、自身で更正の請求をしなければ納め過ぎた税金は還付されません。

更正請求の期限は5年

更正の請求を行うかは任意ですが、法定申告期限から5年が経つと請求できなくなります。

西日本シティ銀行は創業期の皆さまを支援!

さまざまな連携サービスをご用意しています

故意に無申告や過少申告した場合の罰則

重加算税

事実を仮装・隠蔽し、税金を免れようとする悪質な行為があった場合、ペナルティとして「重加算税」が課されます。重加算税の金額は、故意に確定申告をしなかった場合には納付すべき税額の40%、税金を過少申告した場合には納付すべき税額の35%です。仮装等がない場合に比べてかなり重い罰則となっています。

重加算税の税率 | 【参考】仮装等がない場合 | ||

|---|---|---|---|

確定申告をしなかった場合 | 40% | 無申告加算税 15% | |

税金を過少申告した場合 | 35% | 過少申告加算税 10%または15% | |

重加算税と無申告加算税・過少申告税は、仮装等の有無によってどちらか一方が適用されるため、重複して課されることはありません。

申告忘れなどは無視せず、自主的に期限後申告・修正申告を行うべき

申告忘れやミスで過少申告していたことに気付いたら、なるべく早く自主的に期限後申告・修正申告をしましょう。面倒だからと無視していると、悪意はなかったとしても意図的な無申告や過少申告とみなされ、重加算税を課されるおそれがあります。

悪意がないケースでもペナルティはありますが、税務署に指摘されて申告するよりも軽く済む可能性が高くなります。

納税が遅れた期間に応じて課される罰則

延滞税

無申告や過少申告などによって納期限までに納税していない場合は、加算税に加え、納期限の翌日から納付する日までの日数に応じた「延滞税」が課されます。

延滞税の税率 | |

|---|---|

納期限の翌日から2ヶ月を経過する日まで | 年7.3%と、特例基準割合(※)+1% |

納期限の翌日から2ヶ月を経過する日以後 | 年14.6%と、特例基準割合(※)+7.3% |

(※)特例基準割合=「国内銀行の新規短期貸出約定平均金利の前々年10月~前年9月における平均」+1%

対象は本税のみ

延滞税が課されるのは、本来納税すべき税額(本税)のみであり、加算税に対しては課されません。

延滞税の計算期間の特例

不正などにより課税を免れた場合などを除き、次のいずれかに該当する場合には、一定期間延滞税を課さない特例があります。

条件 | 延滞税が課されない期間 |

|---|---|

法定申告期限内に申告書が提出され、期限後1年を経過してから修正申告または更正があった場合 | 法定申告期限から1年を経過する日の翌日〜修正申告または更正があった日まで |

法定申告期限後に申告書が提出され、期限後1年を経過してから修正申告または更正があった場合 | 期限後申告書の提出日の翌日から1年を経過する日の翌日〜修正申告または更正があった日まで |

確定申告書を提出後に減額更正がされ、その後さらに修正申告または更正があったとき | 【職権により減額更正された場合】 |

【更正の請求により減額更正された場合】「当初の申告における納付日の翌日〜減額更正まで」と、「減額更正の翌日から1年を経過する日の翌日〜修正申告または更正があった日まで」 |

確定申告をやらないと刑事罰を受けるおそれがある

確定申告をしないと、加算税や延滞税といった行政罰だけでなく、刑事事件として立件され、刑事罰を受けるおそれもあります。

所得税の無申告(申告書不提出)・過少申告・受還付の刑事罰

刑事罰 | 【参考】行政罰 | ||

|---|---|---|---|

正当な理由なく、確定申告書を期限内に提出しなかった場合 | 【申告書不提出罪】(単純無申告犯) | 無申告加算税 | |

故意に確定申告書を期限内に提出しなかった場合 | 【故意の申告書不提出によるほ脱犯】 | ||

過少申告 | 下記以外 | 過少申告加算税 | |

真実の所得を秘匿し、所得金額を過少に記載した確定申告書を提出した場合(つまみ申告) | 【脱税犯】 | 重加算税 | |

不正行為を伴う過少申告、申告書不提出、受還付があった場合 | |||

不正をした場合はもちろん、正当な理由なく確定申告をしなかっただけでも、犯罪としての要件に該当します。すべてのケースが立件されるわけではなく、期限内に正しく申告していれば問題ありませんが、このようなリスクがあることは知っておきましょう。

まとめ

故意に申告しないのはもってのほかですが、確定申告が必要だと思わず申告していなかったというケースもあるでしょう。悪意はなくても行政罰(加算税・延滞税)や刑事罰の対象となるおそれがあるため、確定申告が必要なのかよく確認しておきましょう。また、無申告・申告漏れに気付いた場合には、なるべく早く申告することが大切です。

- 確定申告

Writer

RAPPORT Consulting Office代表、1級FP技能士、CFP(R)、証券外務員一種

証券会社・生損保代理店での勤務を経て、ファイナンシャルプランナーとして独立。お金に関するコンサルティング業務や執筆業務などを行う。ミニマリズムとマネープランニングを融合したシンプルで豊かな暮らしを提案している。

このライターの記事を読む >おすすめの記事

対談記事【ビジネスのヒント】|接骨院から建設業へ。驚きの経歴と経緯

経営に関する悩みや課題を抱える事業経営者の皆さまにとって、銀行の営業担当者は心強いサポーターの一人です。そこで、リニュー編集部では、事業経営者と西日本シティ銀行の営業担当者にスポットをあててインタビュー。サポートのきっかけや、事業の成功までの道のりなどをざっくばらんにお話しいただきます。

【今月のZero-Ten Park】株式会社ストリ|心と体に美しさと健やかさを

福岡を中心に世界5カ国15拠点を展開するシェアオフィス&コワーキングスペース「Zero-Ten Park」。そこに入居している、今注目したい企業をピックアップ。今回は「株式会社ストリ」をご紹介します。

働き方改革に注力している企業ってどんなところ?|次世代ワークスタイル応援私募債「ミライへの路」

これから就職先を探している学生のみなさんにとって、どんな企業が自分にとって働きやすいのか、気になりますよね。そこで今回は、西日本シティ銀行が取り扱う次世代ワークスタイル応援私募債『ミライへの路*』を発行している企業のみなさんにご協力をいただき、その企業で実際に働いている若手の社員に直撃インタビュー。なぜ入社を決めたのか、実際に働いてみてどんな感じなのか、などをヒアリングしました。また、併せて、各企業の経営者にも、求める人材像や今後の展望などをお話しいただきました。取材に協力いただいた企業は、地元・福岡で働き方改革に注力している、優良企業ばかりです。ぜひ、就職希望先の候補の一つとして、働く先輩たちのリアルな声をご一読ください。

【ミライへの路に挑む企業】地球を守り働く人の成長を支える環境調査会社|株式会社ENJEC

多様な生き方や働き方が広がりつつある現代。企業にはこれからますます、さまざまな人が働きやすい環境を整えることが求められます。社員の働きやすさを叶える企業の取り組みとは?この連載では、実際に働き方改革を積極的に取り組む企業で働く人や経営者にインタビュー。今回は、九州を中心に、水質、大気、土壌といった環境にまつわる調査・分析の事業を手がける、福岡市の株式会社ENJEC(エンジェック)に取材しました。

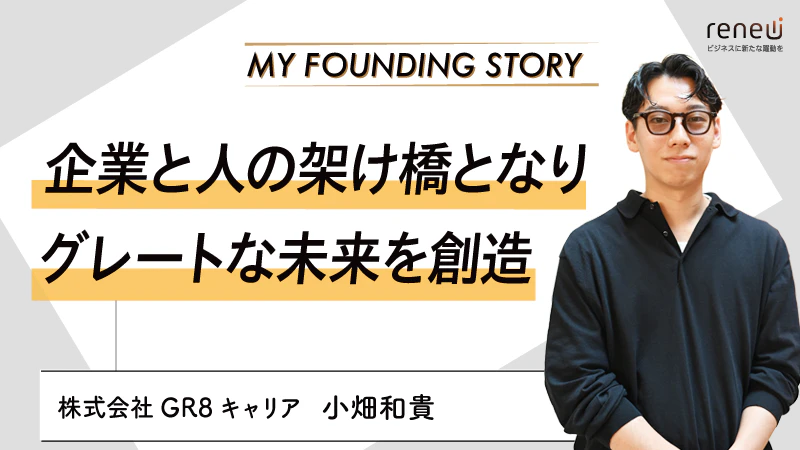

質の高い人材紹介サービスで、企業も求職者も従業員も幸せに |株式会社GR8キャリア 小畑和貴さん

医療・福祉業界の人材紹介サービスをメインに事業展開する株式会社GR8(グレイト)キャリア。代表の小畑和貴さんは宮城県出身で福岡に移住し、住宅メーカーから人材紹介業界に転職したという異色のキャリアの持ち主です。創業から1年足らずでメンバーは20人ほどに増え、順調な滑り出しといえます。しかし、組織や利益の拡大は求めず、あくまでも「質の高いサービス提供」と「社員とその家族が笑顔で過ごせること」にこだわり続けたいという小畑さんに、その思いの根源や起業のストーリーを聞きました。

番組・動画制作から拠点の運営まで、幅広い事業を展開|株式会社move on.e 岩谷直生さん

20歳から放送局の番組制作に関わり、個人事業主を経て、41歳で番組と動画制作を主軸にした株式会社move on.eを設立した岩谷直生さん。長年のディレクター経験を生かして、マスメディアの番組やイベントを手掛ける一方で、子どもに向けた全く新しい事業にも意欲的にチャレンジしています。

【事業継続力強化計画認定制度】概要や認定のメリット、申請支援事業も紹介

近年、地震や台風などの自然災害、感染症の流行など、企業経営を取り巻くリスクが多様化しています。 こうした中で注目されているのが、災害や緊急事態に備えて事業を継続できる体制を整える「事業継続力強化計画(BCP)」です。 この計画の認定を受けることで、補助金申請時の加点や税制優遇など、さまざまなメリットがあります。 そこでこの記事では、事業継続力強化計画認定制度の概要や認定メリットに加えて、計画策定・申請を支援する取り組みについても解説します。

【中小企業必見】最低賃金引上げに伴う負担軽減策とは?福岡県の支援策も紹介

令和7年度の最低賃金引上げにより、全国的に人件費の負担が増加しています。特に中小企業や小規模事業者にとっては、賃上げへの対応が経営上の大きな課題となっています。 こうした状況を受け、国や自治体では、最低賃金の引上げに伴う事業者の負担を軽減するため、各種支援策を打ち出しています。 この記事では、最低賃金引上げに対応するための国の主な支援策に加え、福岡県独自の支援制度について解説します。